1.REIT全体市況

4月末の東証REIT指数(配当なし)は1,733.96ポイントと、前月比-2.39%の下落。米国のシリア攻撃や北朝鮮情勢等、地政学リスクに伴いリスク回避の姿勢が強まるなか、東証REIT指数も下落相場の影響を受けた。特に北朝鮮問題が緊迫化した月中に掛けて大幅下落し、14日終値は1,726.89ポイントと、昨年11月以来5ヶ月ぶり安値を付けた。下落の反動から17日は一旦急反発する場面もあったが、月後半は北朝鮮問題の後退やトランプ氏の税制改革期待から株式相場が大幅反発するのに対し、東証REIT指数は再び下落。日銀がイールドカーブコントロールの維持を示唆し、長期金利が低位安定して推移するも、東証REIT指数の戻りは鈍く、好調な株式相場に対し出遅れ感が強まった。

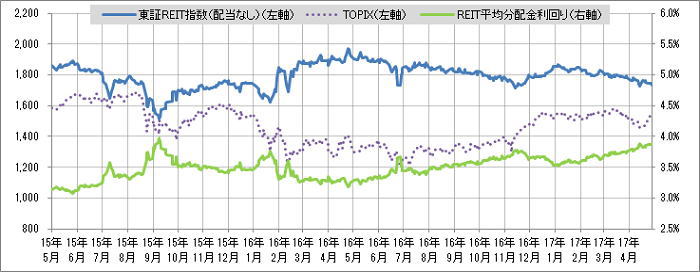

中期的に見ると、2017年に入り月間ベースで4ヶ月連続の下落。月末の分配金利回りは3.89%と、中国株が大暴落した2015年9月以来の高水準となっている。長期金利との利回り差が拡大しており、REITの割安感が強まる。REITの業績は堅調であるものの、米国の利上げ観測や都心部のオフィスビルの大量供給を控え賃貸市況の需給バランスが崩れる懸念もあり、先行きに慎重な見方が多勢とみられる。

用途別に見ると、これまで相対的に堅調であったレジデンス系銘柄の投資口価格が下落。ディフェンシブ的な役割の銘柄が下落したことで、REIT全体的が下落傾向となった。

個別銘柄では、SIA不動産投資法人が前月比+4.76%の上昇。旗艦物件である「Jタワー」の稼働率回復や、スポンサーであるみずほ信託銀行がより積極的な関与を示したことで、収益の安定性や外部成長期待が高まり、分配金利回りから見た相対的な割安感が意識された。

一方、いちごオフィスリート投資法人が-9.86%、投資法人みらいが-7.52%下落する等、4月期決算銘柄が分配金権利落ちの影響から下落率が高い。またケネディクス・レジデンシャル投資法人(KDR)も-8.53%の下落。KDRは、投資方針を変更し、ポートフォリオの20%を上限にホテルを組み入れることを決定。ホテルを組み入れることで、従来のレジデンス特化よりも収益変動リスクが高まるとの見方が下落の要因として挙げられる。

4月における日銀の買入れ額は計96億円と、前月の120億円より減少した。

個別銘柄の動きでは、星野リゾート・リート投資法人(HRR)が1年ぶりに公募増資を発表。HRRは昨年11月に「ハイアットリージェンシー大阪」を160億円で取得。これによりポートフォリオ全体における星野ブランドの投資比率は27%に低下、一方で有利子負債比率は約35%に上昇した。今回、増資と併せて「星のや富士」を取得することによって、星野ブランドの投資比率を30%に高める。増資後の有利子負債比率は33.8%と僅かに低下するものの、上場後のトラックレコードの積上げや借入れの無担保化等、信用力の向上を背景に、従来より一段高い水準で維持する。今後海外不動産をポートフォリオの15%を上限として組み入れる方針を打ち出しており、資産規模1,000億円達成とともに、新たなリスクを採る積極的な運用に変遷している。

日本プロロジスリート投資法人は、上場来初めて保有物件を売却。2物件で売却益69億円を2期に渡り計上する。関西圏で物流施設の大量供給が予定されており、需給バランスの悪化が懸念される外部環境に加え、スポンサーの開発計画によって今後の物件取得がほぼ確実視されている点から、含み益を最大限に確定できる好機に売却を決定した。物流施設マーケットが形成される中で、REITは最大の出口として捉えられていたが、好調な需要を背景に、保有するだけでなくキャピタルゲインを目的とした運用も選択肢の一つに加えられよう。

<市況データ>

|

|

2017年4月末現在 |

(前月末比) |

|

東証REIT指数(配当なし) |

1,733.96 |

-42.37 |

|

東証REIT指数(配当込み) |

3,234.60 |

-73.06 |

|

時価総額合計 |

11兆6,606億円 |

-2,457億円 |

|

平均分配金利回り(時価総額による加重平均) |

3.89% |

+0.13 |

<東証REIT指数と予想分配金利回りの推移> (グラフは2015年5月~2017年4月の24ヶ月間)

2.個別銘柄データ

| 2017年4月末現在 | ||||||

| 証券 コード |

投資法人名 | 投資口価格 (円) |

騰落率 (1ヶ月) |

予想分配金 利回り |

時価総額 (百万円) |

時価総額 シェア |

| 8951 | 日本ビルファンド投資法人 | 593,000 | -2.63% | 3.05% | 837,316 | 7.18% |

| 8952 | ジャパンリアルエステイト投資法人 | 587,000 | -0.51% | 2.95% | 768,565 | 6.59% |

| 8953 | 日本リテールファンド投資法人 | 217,800 | -0.27% | 3.94% | 580,916 | 4.98% |

| 8954 | オリックス不動産投資法人 | 176,800 | 0.23% | 3.46% | 473,824 | 4.06% |

| 8955 | 日本プライムリアルティ投資法人 | 418,500 | -2.90% | 3.43% | 386,276 | 3.31% |

| 8956 | プレミア投資法人 | 119,900 | -4.77% | 4.09% | 157,908 | 1.35% |

| 8957 | 東急リアル・エステート投資法人 | 138,300 | -1.21% | 3.83% | 135,202 | 1.16% |

| 8958 | グローバル・ワン不動産投資法人 | 384,000 | -2.29% | 4.06% | 85,402 | 0.73% |

| 8960 | ユナイテッド・アーバン投資法人 | 168,500 | -1.46% | 3.76% | 514,782 | 4.41% |

| 8961 | 森トラスト総合リート投資法人 | 174,100 | 1.10% | 4.14% | 229,812 | 1.97% |

| 8963 | インヴィンシブル投資法人 | 42,700 | -4.69% | 6.37% | 164,857 | 1.41% |

| 8964 | フロンティア不動産投資法人 | 486,500 | -3.85% | 4.03% | 241,304 | 2.07% |

| 8966 | 平和不動産リート投資法人 | 84,400 | 0.84% | 4.69% | 85,653 | 0.73% |

| 8967 | 日本ロジスティクスファンド投資法人 | 237,900 | -0.71% | 3.54% | 209,352 | 1.80% |

| 8968 | 福岡リート投資法人 | 176,000 | -3.56% | 3.90% | 131,472 | 1.13% |

| 8972 | ケネディクス・オフィス投資法人 | 632,000 | -3.66% | 3.64% | 255,887 | 2.19% |

| 8973 | 積水ハウス・SI レジデンシャル投資法人 | 117,600 | -4.70% | 3.69% | 130,008 | 1.11% |

| 8975 | いちごオフィスリート投資法人 | 63,100 | -9.86% | 6.09% | 96,687 | 0.83% |

| 8976 | 大和証券オフィス投資法人 | 543,000 | -4.57% | 3.94% | 270,343 | 2.32% |

| 8977 | 阪急リート投資法人 | 146,700 | -2.52% | 3.70% | 87,653 | 0.75% |

| 8979 | スターツプロシード投資法人 | 142,500 | -4.55% | 5.86% | 36,591 | 0.31% |

| 8984 | 大和ハウスリート投資法人 | 281,800 | -2.63% | 3.50% | 476,242 | 4.08% |

| 8985 | ジャパン・ホテル・リート投資法人 | 75,900 | -1.30% | 4.66% | 285,529 | 2.45% |

| 8986 | 日本賃貸住宅投資法人 | 80,100 | -1.96% | 4.44% | 131,369 | 1.13% |

| 8987 | ジャパンエクセレント投資法人 | 130,500 | -4.54% | 4.02% | 170,394 | 1.46% |

| 3226 | 日本アコモデーションファンド投資法人 | 479,000 | -0.93% | 3.42% | 232,086 | 1.99% |

| 3227 | MCUBS MidCity投資法人 | 333,000 | -1.04% | 4.77% | 98,776 | 0.85% |

| 3234 | 森ヒルズリート投資法人 | 144,800 | -2.95% | 3.62% | 253,493 | 2.17% |

| 3249 | 産業ファンド投資法人 | 492,000 | -1.80% | 4.08% | 195,405 | 1.68% |

| 3269 | アドバンス・レジデンス投資法人 | 293,600 | -3.58% | 3.44% | 396,360 | 3.40% |

| 3278 | ケネディクス・レジデンシャル投資法人 | 286,300 | -8.53% | 4.52% | 99,944 | 0.86% |

| 3279 | アクティビア・プロパティーズ投資法人 | 531,000 | 0.00% | 3.44% | 353,229 | 3.03% |

| 3281 | GLP投資法人 | 125,700 | -2.33% | 3.93% | 358,632 | 3.08% |

| 3282 | コンフォリア・レジデンシャル投資法人 | 246,800 | -2.41% | 3.74% | 139,120 | 1.19% |

| 3283 | 日本プロロジスリート投資法人 | 235,700 | -2.32% | 3.85% | 449,327 | 3.85% |

| 3287 | 星野リゾート・リート投資法人 | 566,000 | -3.58% | 4.14% | 92,549 | 0.79% |

| 3290 | SIA不動産投資法人 | 191,400 | 4.76% | 6.22% | 36,232 | 0.31% |

| 3292 | イオンリート投資法人 | 121,900 | -1.38% | 4.81% | 199,418 | 1.71% |

| 3295 | ヒューリックリート投資法人 | 179,000 | -3.03% | 3.70% | 187,055 | 1.60% |

| 3296 | 日本リート投資法人 | 286,300 | -0.93% | 5.59% | 112,161 | 0.96% |

| 3298 | インベスコ・オフィス・ジェイリート投資法人 | 98,200 | -1.41% | 7.18% | 80,087 | 0.69% |

| 3308 | 日本ヘルスケア投資法人 | 164,400 | -4.92% | 4.99% | 12,270 | 0.11% |

| 3451 | トーセイ・リート投資法人 | 102,400 | -4.48% | 6.42% | 18,760 | 0.16% |

| 3309 | 積水ハウス・リート投資法人 | 142,300 | -3.59% | 3.68% | 127,216 | 1.09% |

| 3453 | ケネディクス商業リート投資法人 | 242,900 | -2.84% | 5.00% | 122,349 | 1.05% |

| 3455 | ヘルスケア&メディカル投資法人 | 96,700 | -3.11% | 5.32% | 18,673 | 0.16% |

| 3459 | サムティ・レジデンシャル投資法人 | 81,400 | -1.09% | 6.45% | 23,036 | 0.20% |

| 3460 | ジャパン・シニアリビング投資法人 | 132,500 | -4.06% | 5.28% | 11,229 | 0.10% |

| 3462 | 野村不動産マスターファンド投資法人 | 160,700 | -7.00% | 3.67% | 672,229 | 5.76% |

| 3463 | いちごホテルリート投資法人 | 108,700 | -4.14% | 5.61% | 27,999 | 0.24% |

| 3466 | ラサールロジポート投資法人 | 105,900 | 2.72% | 4.45% | 116,490 | 1.00% |

| 3468 | スターアジア不動産投資法人 | 97,900 | 1.03% | 8.56% | 40,560 | 0.35% |

| 3470 | マリモ地方創生リート投資法人 | 88,500 | -1.67% | 7.40% | 8,051 | 0.07% |

| 3471 | 三井不動産ロジスティクスパーク投資法人 | 325,500 | -1.06% | 3.19% | 72,912 | 0.63% |

| 3472 | 大江戸温泉リート投資法人 | 88,600 | -0.34% | 5.49% | 15,611 | 0.13% |

| 3473 | さくら総合リート投資法人 | 78,100 | 0.51% | 7.05% | 26,007 | 0.22% |

| 3476 | 投資法人みらい | 150,100 | -7.52% | 6.28% | 44,092 | 0.38% |

| 3478 | 森トラスト・ホテルリート投資法人 | 151,900 | -0.85% | 3.96% | 75,950 | 0.65% |

予想利回り算出方法:年換算予想分配金(当期予想分配金+次期予想分配金)/投資口価格

但し、 決算期が年1回の銘柄: 年換算予想分配金(当期予想分配金)/投資口価格

※予想分配金が未発表の場合、直近期の予想分配金を使用する

※実質運用日数が変則期間の場合、年換算に修正する

※利益超過分配金は分配金に含めて算出する

※2013年11月以前のバックナンバー(PDF)はこちら

| 1 | 新宿三井ビルディング | 1,700億円 |

|---|---|---|

| 2 | 飯田橋グラン・ブルーム | 1,389億円 |

| 3 | 六本木ヒルズ森タワー | 1,154億円 |

| 4 | 汐留ビルディング | 1,069億円 |

| 5 | 東京汐留ビルディング | 825億円 |

* 当サイトはJ-REIT(不動産投資信託)の情報提供を目的としており、投資勧誘を目的としておりません。 * 当サイトの情報には万全を期しておりますがその内容を保証するものではなくまた予告なしに内容が変わる(変更・削除)することがあります。 * 当サイトの情報については、利用者の責任の下に行うこととし、当社はこれに係わる一切の責任を負うものではありません。 * 当サイトに記載されている情報の著作権は当社に帰属します。当該情報の無断での使用(転用・複製等)を禁じます。